Break even, czyli młodzi inwestorzy BTC walczą, by wyjść chociażby na zero

To, że bitcoin (BTC) jakimś cudem cały czas nie przełamał poziomu 20 tys. dolarów i nie pogłębił spadków wydaje się fascynujące. Szczególnie gdy spojrzymy na krytycznie niską aktywność sieci. Do tego dochodzi brak zainteresowanych kupnem oraz praktycznie historycznie rekordowe dołki kilku kluczowych wskaźników on-chain. Każda próba podbicia ceny jest od razu hamowana przez inwestorów uciekających z rynku, którzy wydają się krzyczeć: „oddajcie moje pieniądze!”.

Spis treści

220 milionów realizowanych strat dziennie na BTC

W ostatnim artykule poświęconym analizie on-chain z tego tygodnia pisałem między innymi, że obecne wyniki bazy użytkowników bitcoina (BTC) są co najwyżej słabe, a akcja cenowa pozostaje wyraźnie osłabiona, nawet w miarę spadku wydatkowania starszych monet. Co więcej, psychologia tłumu wydaje się teraz krzyczeć jedno hasło: “odzyskać pieniądze”.

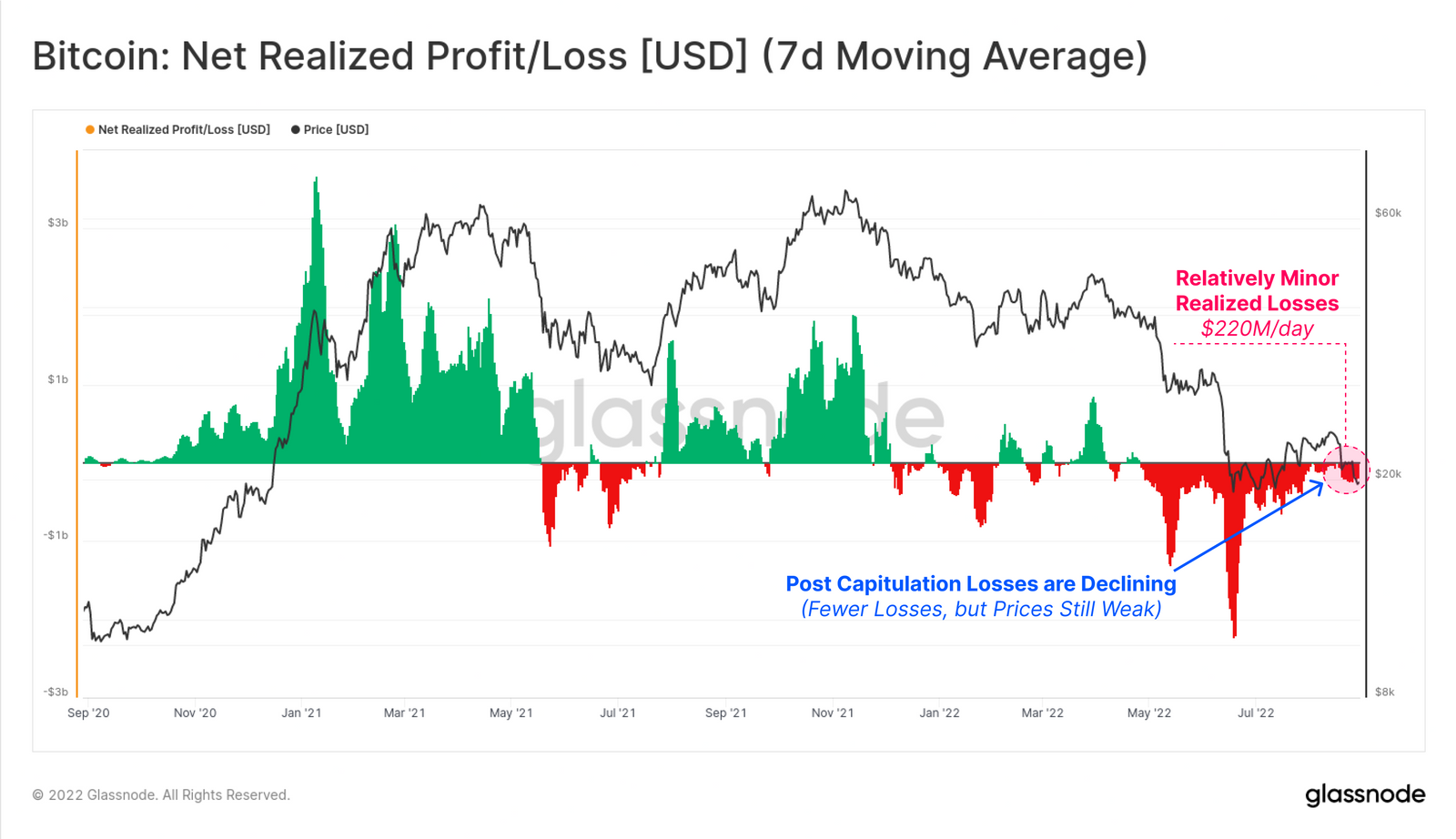

W efekcie bardzo dużo aktywności sprzedażowej ma miejsce w okolicach „bazy kosztowej” inwestorów, czyli po cenach gdzie dokonywali zakupów. Jest to w zupełności zrozumiałe. Każdy po utrzymywaniu straty przed dłuższy czas chce wyjść co najmniej „na zero” (z ang. break even). Posiadacze bitcoina realizują obecnie około 220 milionów dolarów strat. W skali całego rynku jest to dość skromna wartość, zwłaszcza w stosunku do ostatnich wielomiliardowych kapitulacji, obserwowanych między innymi 18 czerwca, czy też 19 sierpnia.

Jednak nawet przy tym stosunkowo niewielkim odpływie kapitału w wysokości 220 mln dolarów dziennie, byki toczą nierówną walkę z niedźwiedziami, przy niewielkiej ilości popytu na obecnym rynku. Jeżeli wskaźnik będący stosunkiem zrealizowanego zysku do zrealizowanej straty netto (NRPL) powróci powyżej pułapu zera, będzie to dla nas sygnał, że inwestorzy zaczynają sprzedawać średnio z zyskiem. To stanowiłoby sugestię potencjalnej siły rynku i ożywienia osłabionych obecnie chęci zakupowych.

NRPL znajduje się obecnie po stronie realizowanych strat. Te są co prawda relatywnie małe, jednak nadal pokazują słabość cen. Źródło: Glassnode

„Oddajcie moje pieniądze!”, czyli ciekawe wnioski płynące ze wskaźnika aSOPR

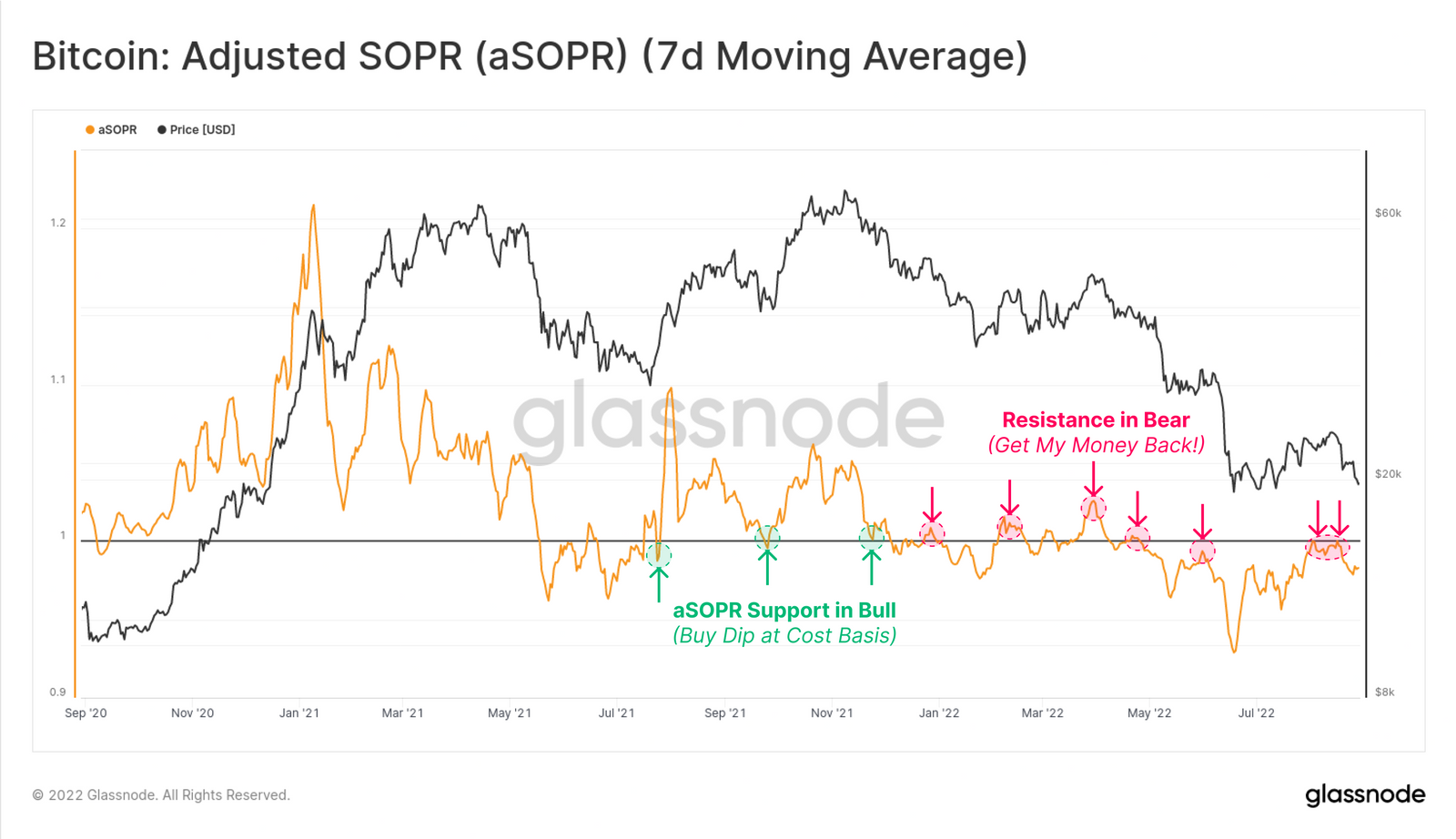

W dalszej części artykułu przeanalizujemy wskaźnik aSOPR, który pozwala zaobserwować średni zysk (lub stratę) wielokrotności wydanych monet. Wskaźnik SOPR (z ang. Spent Output Profit Ratio) zapewnia wgląd w nastroje długoterminowe, rentowność i straty poniesione w określonym czasie. Odzwierciedla stopień zrealizowanego zysku dla wszystkich monet poruszających się w ramach łańcucha bloków.

Z kolei aSOPR (z ang. Adjusted SOPR) ma bardzo podobną konstrukcję, jednak jest „dostosowany”, aby wyłączyć z obliczeń wszystkie transakcje dla monet o czasie życia krótszym niż godzina. Zazwyczaj nie reprezentują sprzedaży lub kupna danej monety, a częściej zawierają transakcje przekaźnikowe. Oryginalny wskaźnik SOPR traktuje je jako transakcje sprzedaży i/lub kupna, zwiększając „rynkowy szum” przy próbie jej analizy.

Wartość aSOPR w pobliżu 1,0 jest przedmiotem zwiększonego zainteresowania analityków i inwestorów z następujących powodów:

- aSOPR o wartości 1,0 w trendzie wzrostowym (kolor zielony) często działa jako wsparcie, ponieważ inwestorzy kupują dołki i dodają do swoich pozycji w okolicach swojej bazy kosztowej. Oznacza to również, że zyskowne monety wolą pozostać uśpione, co zmniejsza presję sprzedaży na niższych poziomach.

- aSOPR na poziomie 1,0 w trendzie spadkowym (kolor czerwony) działa natomiast jako opór, ponieważ inwestorzy sprzedają rajd i pozbywają się swojej pozycji w okolicach bazy kosztowej. Z psychologicznego punktu widzenia odzwierciedla to mentalność chęci “odzyskania pieniędzy” przy jakiejkolwiek płynności jaką zaoferuje rynek.

Ostatnia wyprzedaż została zapoczątkowana po przekonującym reteście poniżej poziomu 1,0 od dołu w momencie, gdy ceny osiągnęły poziom powyżej 24 tys. dolarów. Odrzucenie z tego poziomu w dużej mierze potwierdza fundamentalną słabość rynku, ponieważ inwestorzy złapali „pierwszą lepszą” płynność wyjściową i uciekli z rynku, aby zamknąć pozycje na zero lub na niewielkich stratach.

Wartość wskaźnika aSOPR już sześciokrotnie pokazuje słabość rynku i chęć „ucieczki” z rynku przez inwestorów, którzy trzymali stratę. Źródło: Glassnode

Podobnie jak w przypadku wskaźnika NRPL, również ta sytuacja, czyli wyjście powyżej wartości granicznej będzie sygnałem powrotu realizacji zysków, potencjalnej siły rynkowej oraz odbudowy popytu.

HODLerzy BTC z cyklu 2021-2022 realizują kilkudziesięcioprocentowe straty

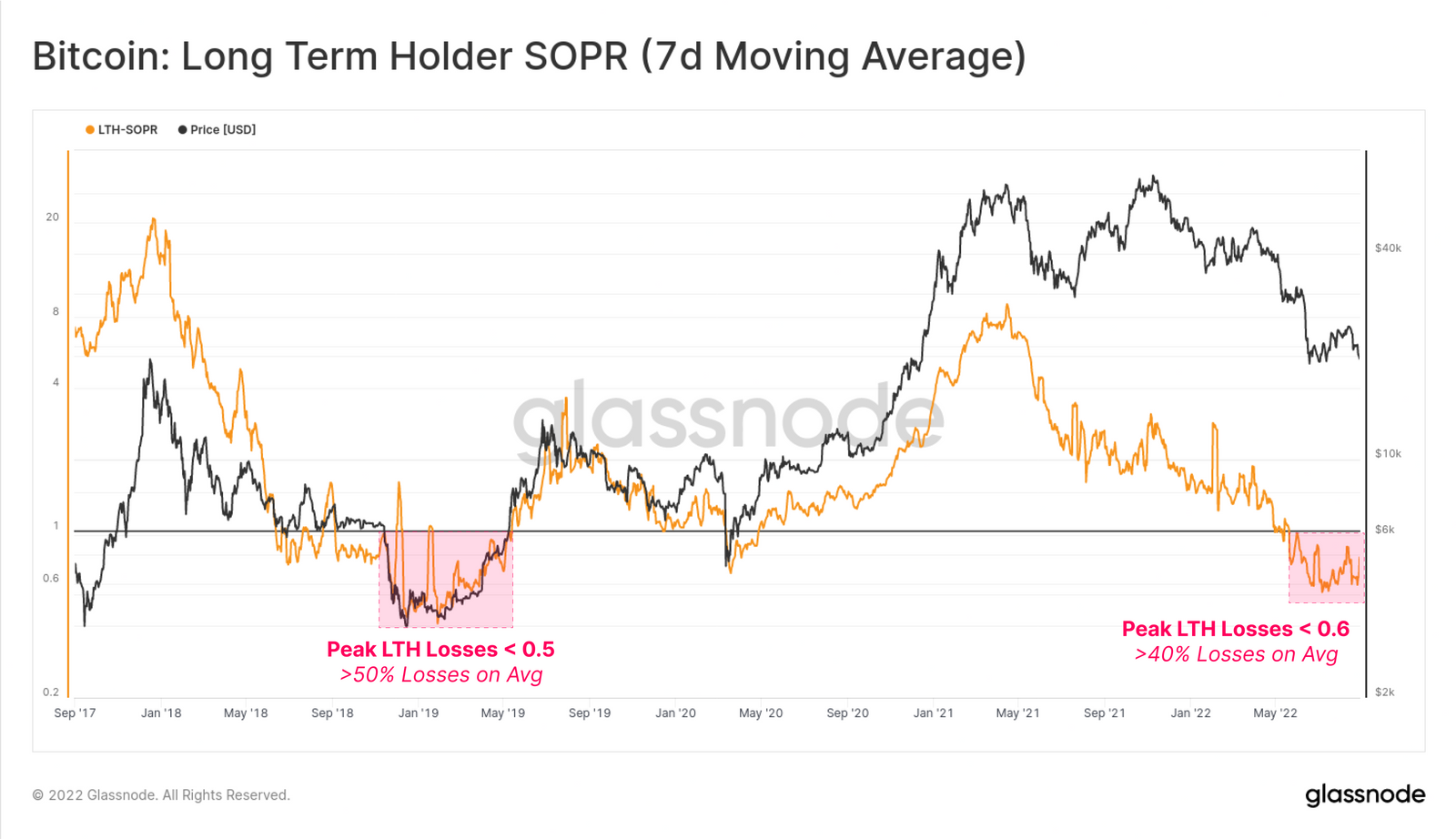

Długoterminowi posiadacze bitcoina (z ang. Long-Term Holder, LTH) również odczuwają „ból finansowy”. Wartości wskaźnika SOPR dla tej grupy (LTH-SOPR) znajdowały się w przedziale 0,6-0,65 przez kilka ostatnich tygodni. Wskazuje to, że inwestorzy, którzy trzymają swoje monety przez co najmniej 5 miesięcy i są statystycznie najmniej skłonni do ich wydawania, zamykają pozycje ze stratami wynoszącymi średnio od -35% do -40%. Kupujący z cyklu 2021-2022 nadal wychodzą ze swoich pozycji ze znacznym spadkiem wartości początkowych inwestycji.

Choć nie jest to jeszcze wartość tak wysoka jak 50% obserwowane w 2018 roku (jak na razie rekord), to obecny rynek niedźwiedzia konkuruje znacząco z najgorszymi trendami spadkowymi z przeszłości. Przynajmniej jeżeli spojrzymy na spustoszenie i szkody, które wywołał Znaczący wzrost LTH-SOPR i ruch powyżej 1,0 byłoby ważnym sygnałem, jednak historia pokazuje, że rynek zazwyczaj potrzebuje kilku miesięcy, aby zrealizować takie odbicie. Szczyt strat realizowanych przez LTH został osiągnięty w ostatnich tygodniach i wynosi ponad 40%. Rekord jak na razie osiągnięto w 2018 roku, kiedy straty przekraczały 50%.

Wartość wskaźnika LTH-SOPR pokazuje, że również HODLerzy znajdują się pod kreską. Źródło: Glassnode

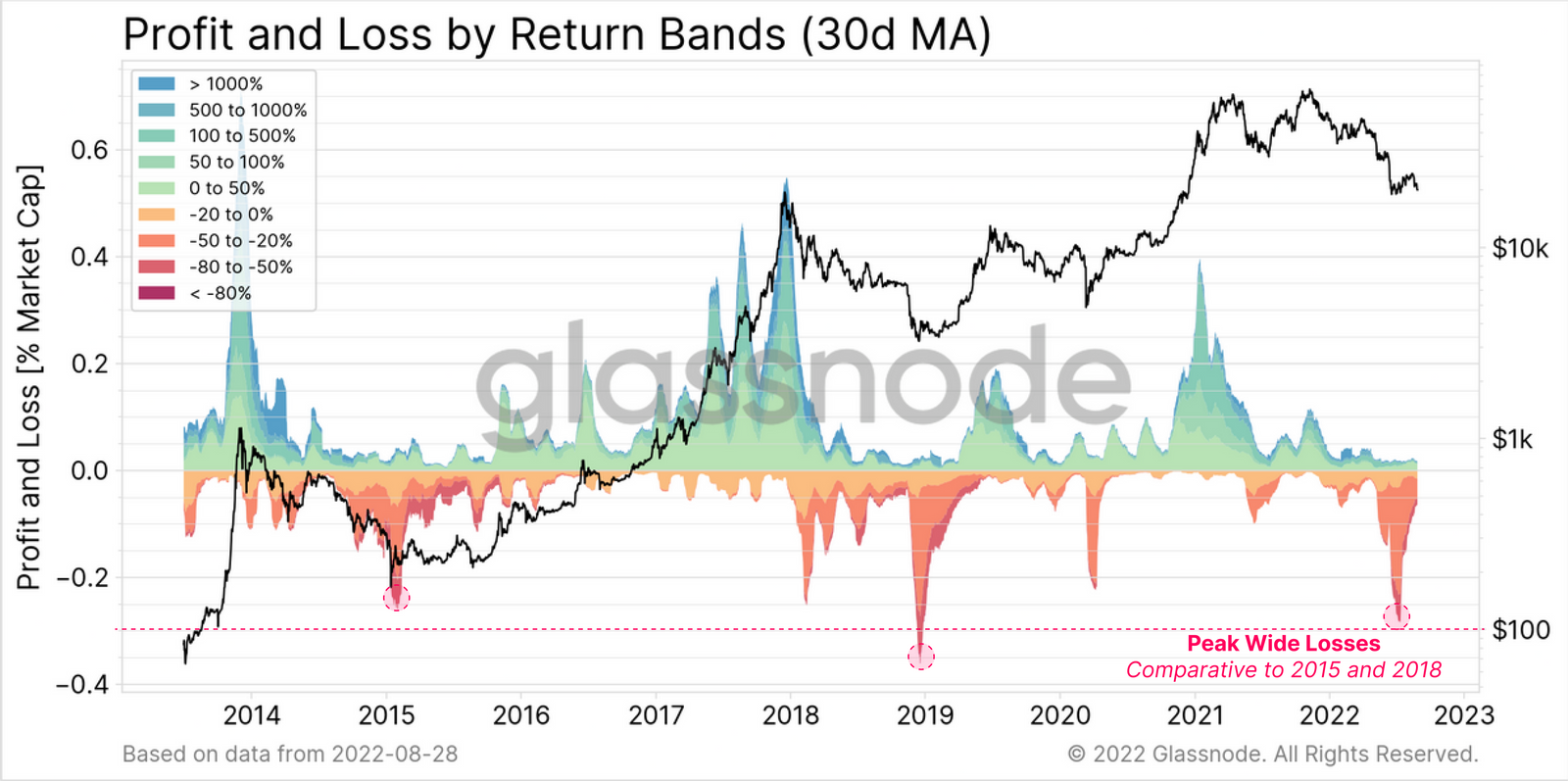

Na koniec chciałbym zaprezentować zbiorcze spojrzenie na ostatnie straty, gdzie wyraźnie widać, że skala odpływu kapitału w przeciągu ostatniego miesiąca jest historycznie niemal rekordowa. Przewyższa ją jedynie kapitulacja z 2018 roku: względna wielkość strat inwestorów w ostatnich tygodniach jest jednak ogromna i osiąga niemal 0,3% dziennej kapitalizacji rynkowej. Biorąc pod uwagę tę rzeczywistość, nie powinno być zaskoczeniem, że inwestorzy z nadzieją czekają na jakiekolwiek odbicie ceny i od razu ruszają do sprzedaży, aby uciec z niepewnego rynku.

Powszechność i głębokość strat na rynku bitcoina ostatni raz była tak duża pod koniec 2018 r. Źródło: Glassnode

Bitcoin to obecnie kolos na glinianych nogach

Rynek niedźwiedzia z 2022 roku trwa nadal i wyraźnie odbija się na zbiorczej bazie inwestorów BTC, o czym pisałem ostatnio. Wciąż nie widać powszechnej utraty wiary w bitcoina wśród HODLerów, co jest sygnalizowane przez spadające wskaźniki żywotności. Mimo to byki nadal nie mogą ustanowić znaczącego trendu wzrostowego.

Psychologia wzorców wydatkowania BTC przez inwestorów pozostaje zdecydowanie na terytorium rynku niedźwiedzia, ponieważ każda próba rajdu jest sprzedawana, a płynność wyjściowa jest wykorzystywana od razu gdy rynek dochodzi do bazy kosztowej kupujących. Biorąc pod uwagę obecną niezwykle niską bazę aktywnych użytkowników, można uznać za imponujące, że poziom 20 tys. dolarów utrzymał się do tej pory i nie został trwale pokonany.

Cały czas trzymam się tezy, że bitcoin pozostaje w fazie rysowania formacji dołka, co byłoby historycznie podobne do wszystkich przeszłych rynków niedźwiedzia. Jednak ceny BTC stoją obecnie na kruchych, glinianych nogach. Każda pozytywna zmiana powyżej opisywanych wskaźników byłaby więc niezwykle pomocna.

Bitcoina i inne kryptowaluty kupisz w prosty i bezpieczny sposób na giełdzie zondacrypto.

Na rynku kryptowalut od 2013 r. Współorganizowałem pierwsze w Polsce konsultacje społeczne w Sejmie dotyczące technologii blockchain, a także Polski Kongres Bitcoin, w ramach którego wystąpił Andreas Antonopoulos. Współpracowałem z posłami na Sejm RP, w celu przygotowania interpelacji na temat takich kwestii jak: kryptowaluty, CBDC czy technologia blockchain. Interesuje się historią, ekonomią, polityką i oczywiście technologią blockchain.

Na rynku kryptowalut od 2013 r. Współorganizowałem pierwsze w Polsce konsultacje społeczne w Sejmie dotyczące technologii blockchain, a także Polski Kongres Bitcoin, w ramach którego wystąpił Andreas Antonopoulos. Współpracowałem z posłami na Sejm RP, w celu przygotowania interpelacji na temat takich kwestii jak: kryptowaluty, CBDC czy technologia blockchain. Interesuje się historią, ekonomią, polityką i oczywiście technologią blockchain.

Newsletter Bitcoin.pl

Więcej niż bitcoin i kryptowaluty. Najważniejsze newsy i insiderskie informacje prosto na Twój email.

Dbamy o ochronę Twoich danych. Przeczytaj naszą Politykę Prywatności