Upadek Terra nie był katalizatorem krachu bitcoina – twierdzi Chainalysis

Firma Chainalysis opublikowała raport analizujący krach UST. Stwierdziła w nim, że był on wprawdzie czynnikiem wpływającym na niedawny krach na rynku kryptowalut, ale nie był to czynnik decydujący.

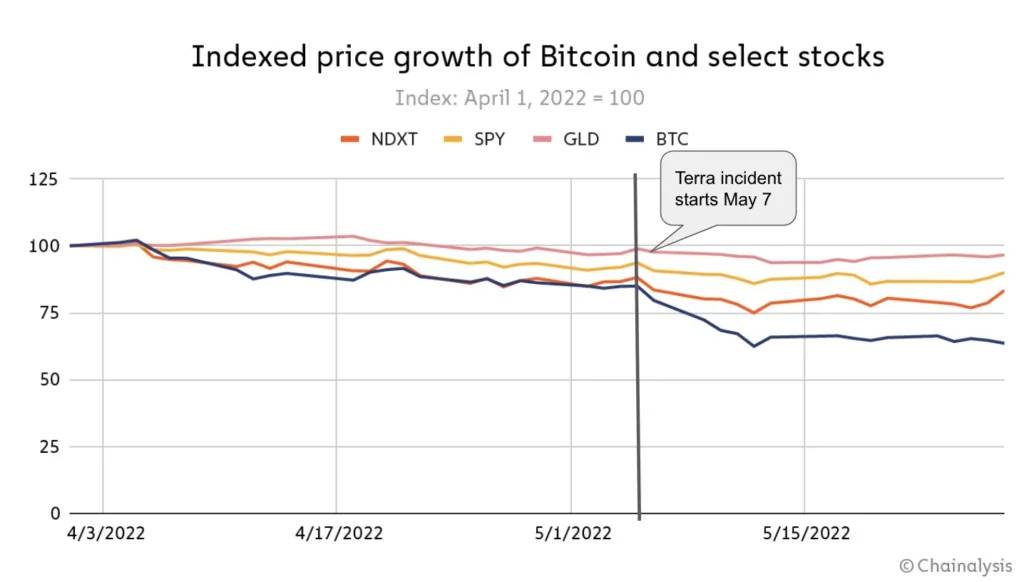

Ostatni spadek na rynku kryptowalut wydaje się być bardziej powiązany ze spadkiem na rynku technologicznym niż z upadkiem UST.

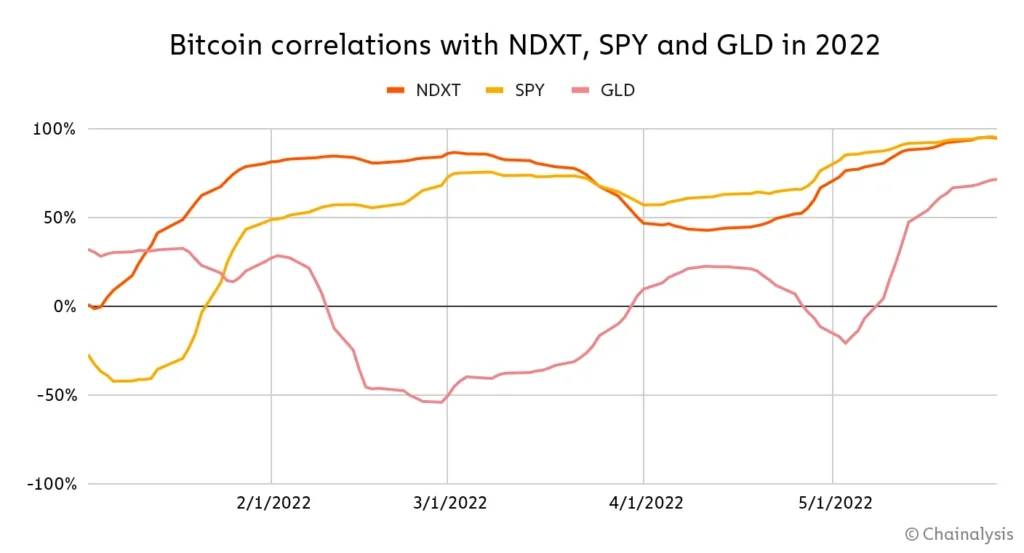

Według Chainalysis, korelacja bitcoina z akcjami technologicznymi jest “stosunkowo nowym zjawiskiem”. Niemniej jednak pierwotna kryptowaluta w 2022 roku utrzymywała “spore korelacje cenowe” z indeksem sektora technologicznego NASDAQ-100 oraz S&P 500.

Jak twierdzi firma, krach UST pogłębił trend spadkowy bitcoina, ale efekt ten był “krótkotrwały” – koniec przyspieszonego spadku zbiegł się z końcem upadku UST. Po tym wydarzeniu kurs BTC “powrócił do poziomu aktywów niekryptotechnologicznych”.

Krach spowodował również gwałtowny wzrost wykupu stablecoinów. Dane z giełd wskazują na gwałtowny wzrost wolumenu obrotu stablecoinami między 9 a 12 maja, podczas upadku Terra. W raporcie możemy przeczytać:

Wszystkie grupy inwestorów sprzedawały swoje stablecoiny podczas krachu, od dużych graczy instytucjonalnych po inwestorów detalicznych

Jak doszło do krachu UST?

7 maja 2022 roku Terraform Labs (TFL) wypłaciła 150 milionów dolarów z 3pool, puli płynności Curve. Wkrótce potem, dwóch użytkowników wymieniło około 185 milionów USDT na USDC w ciągu dwóch godzin, atakując w ten sposób słabą pulę z mniejszą płynnością.

W odpowiedzi TFL wycofał kolejne 100 mln UST z 3pool, aby przywrócić równowagę. Te dwie duże transakcje spowodowały, że UST straciło powiązanie z dolarem. Rezultatem była panika i masowa wyprzedaż.

Why are #crypto prices plummeting? Did the UST-Luna situation cause this? What’s an algorithmic stablecoin?

Our experts break down the recent events in the market and share key takeaways. https://t.co/yojWjVnSRn

— Chainalysis (@chainalysis) June 9, 2022

W dniu 9 maja Luna Foundation Guard (LFG) sprzedała bitcoiny znajdujące się w jej rezerwach, aby odkupić UST z rynku. W ten sposób chciała uratować stablecoina. Jednak przy malejących rezerwach. nie była w stanie uratować UST przed spiralą śmierci.

Jak doszło do krachu LUNA?

UST to algorytmiczny stablecoin, którego powiązanie z dolarem było regulowane przez algorytmy oparte na smart kontraktach. Algorytm, który utrzymywał UST na poziomie dolara, był mechanizmem “mint-and-burn” między LUNA a UST.

Jeśli cena UST spadła poniżej dolara, inwestorzy mogli wymienić 1 UST na LUNA o wartości 1 dolara, usuwając go z podaży. Nowo wybite LUNA można było następnie sprzedać, a inwestor zatrzymywał różnicę jako zysk.

Jeśli cena UST wzrosła powyżej dolara, inwestorzy mogli wymienić LUNA o wartości 1 dolara na 1 UST. Gdy cena UST przekroczyła dolara, sprzedawali tokeny z zyskiem.

Sztuczny stosunek podaży do popytu załamał się, gdy UST straciły swoje powiązanie, co szybko otworzyło ogromne możliwości arbitrażu.

Użytkownicy kupowali na giełdach UST po niższej cenie i wymieniali je na LUNA o wartości 1 dolara. Rezultatem była hiperinflacja podaży LUNA i 99% procentowy spadek w ciągu kilku dni.

Bitcoina i inne kryptowaluty kupisz w prosty i bezpieczny sposób na giełdzie zondacrypto.

Newsletter Bitcoin.pl

Więcej niż bitcoin i kryptowaluty. Najważniejsze newsy i insiderskie informacje prosto na Twój email.

Dbamy o ochronę Twoich danych. Przeczytaj naszą Politykę Prywatności